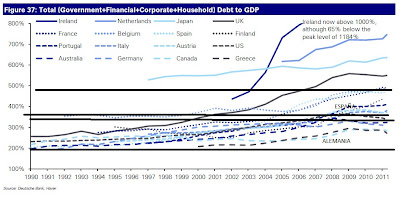

La semana pasada hablamos del déficit no financiero y esta semana con el fin de complementar el artículo anterior, presentamos un gráfico de la evolución de la deuda total de diferentes países desarrollados desde 1990 hasta el primer trimestre de 2012.

|

| La deuda total de España equivales al 480% del PIB |

Entre dichos países “desarrollados incluimos a España”, que si bien en este caso no ocupa la primera posición entre los más endeudados, sí que ocupamos una digno sexto puesto con una deuda total del 480% sobre el PIB, equivalente a unos 5 Billones de Euros.

El gráfico nos dice muchas cosas, como que desde el comienzo de la crisis lo único que ha sucedido es que se ha evidenciado la estrategia de endeudamiento tanto en los llamados periodos de crecimiento, con en la actual recesión mundial mostrando de manera cruda que la política económica de los últimos 20 años, se ha alejado de la economía real y ha creado una dependencia insana de la deuda y por lo tanto de los prestamistas internacionales, incluidos los bancos.

Pero el objetivo principal de este artículo es mostrar como el nivel de endeudamiento de España entre 1.990 y la entrada del euro en el año 2.000 se mantuvo estable entre el 340% y el 360% del PIB, pero cuando comienza a circular el euro, la deuda comienza a dispararse y prácticamente en ningún momento deja de crecer. Esto me lleva a pensar que la utilidad real de euro para los ciudadanos y para las economías nacionales es cero, o dicho de otra manera, no ha servido para nada y se asemeja a una estafa piramidal, donde el ciclo de crecimiento se basa en el endeudamiento y en los futuros ciclos de crecimiento que teóricamente asegurarían un pago cómodo de dicho endeudamiento.

Como suele pasar en las estafas, los estafadores te siguen dando dinero para poder seguir cobrando, pero esto lleva a que la deuda aumente y con ello los intereses de la misma. El resultado final ya lo conocemos, una contracción económica mundial que impacta brutalmente sobre la financiación de España, puesto el factor de crecimiento se basaba en la especulación del ladrillo y no en parámetros razonable económicos como son la industria, la exportación, los servicios, etc.

España y el resto de los países PIIGS se convierten en gigantes con los pies de barro, provocando terror entre los mismos prestamistas que de manera consciente sobreendeudarón la economía española y obteniendo pingues beneficios tanto por comisiones como por una especulación pura y dura.

Por sacar unas pequeñas conclusiones, la primera sería que los ciudadanos ni vivieron, ni han vivido por encima de sus posibilidades, ya que la deuda privada es de tan sólo el 84% del PIB €850.000MM y que los otro 1.4 billones de euros quizás y sólo digo quizás sean los que han provocado la actual quiebra del sistema económico y para colmo, son los mismos que hablan de austeridad.

Segundo, si bien el euro no es el único mal que ataca a la economía real, si es el medio por el cual los bancos y los grandes prestamistas han conseguido asaltar el poder y convertirse en imprescindibles y sistémicos.

Sin lugar a duda, la estrategia de las entidades financieras ha sido crecer hasta unas dimensiones tales que su quiebra provocaría una crisis mundial. Además este sobredimensionamiento permite a las instituciones financieras no asumir sus errores de gestión, traspasando dichas responsabilidades a las instituciones públicas, lo que significa en última instancia a los ciudadanos.

Como ejemplo, el BBVA y el Grupo Santander, tiene activos equivalentes al 200% del PIB de España.

En tercer lugar, a economía de los últimos 23 años no ha sido más que un mero espejismo ya que no se basaba en fundamentos sólidos de la economía real, sino en fundamentos externos tales como el endeudamiento y la ingeniería financiera.

En cuarto lugar afirmar que al menos la deuda generada desde el 2.007 lo ha sido artificialmente y que la responsabilidad es de los políticos que optaron por crear una ficción en vez de una base sólida económica y de las instituciones financieras que estimularon esta política con el fin mejorara substancialmente sus resultados de explotación.

Quinto, que esta deuda que equivale a 12,5 veces los Presupuesto Generales del Estado debe ser auditada para desgranar la deuda legitima y necesaria, de la deuda ilegitima, para realizar la correspondiente reestructuración de la misma que permita y que permita que el crédito vuelva a fluir hacia la economía real.

Para ello habrá que crear un banco público que gestione todo el dinero público e impida que continúe en los balances de los bancos privados.

Esta forma de gestión tiene varias ventajas, la primera sería destinar el crédito público hacia los ciudadanos, rompiendo el estrangulamiento del mismo por los bancos por razones externas a los intereses públicos.

La segunda, es que permitiría reducir el tamaño de los bancos al impedir el control de unos activos públicos

y por lo tanto la negociación del mismo con el único fin de obtener rendimiento para la entidad privada que lo gestiona.

Tercera, control exhaustivo del gasto público, reduciendo la posibilidad de desviar fondos con interés espurios al interés público. Aunque para que funcione este sistema sería necesario dotar a la sociedad civil de una Ley de Transparencia efectiva y no sólo nominal.

Por resumir, dejar claro que la crisis de 2.008 es una consecuencia de una política financiera y no económica y que quedó al descubierto ese año. Y probablemente lo más importante, los ciudadanos nunca vivimos por encima de nuestras posibilidades, los que realmente han vivido por encima de ellas son las grandes compañías, los bancos, los grandes inversores y los políticos, esto que se nos quede grabado a fuego en nuestra mente.

0 comentarios :

Publicar un comentario