Parecía que los rescates a la banca española habían quedado atrás aparentemente y si ocurrieran en 2014 y siguientes, parecía claro que iba a ser de manera encubierta como ya explicamos en el artículo del pasado 13 de septiembre “El nuevo rescate encubierto del gobierno español al sector bancario rondará los 60.000 Millones de euros”. Pero resulta que la Unión Europea ha decidido limitar estos rescates encubiertos de barra libre que pretendía el gobierno español convirtiendo el total los Activos Fiscales Diferidos (DTA) de la banca española en Créditos Fiscales.

#seguidpensandoquenovaconvosotrxs

#nomasrescatesalabanca

#seguidpensandoquenovaconvosotrxs

#nomasrescatesalabanca

Esta limitación de Bruselas tan sólo afectará a una tercera parte del total de los DTA que se pretendían convertir en Créditos Fiscales y que se mantendrán en el capítulo de Activos Fiscales Diferidos. En cualquier caso, la banca tendrá un amplio margen para mejorar su core y cumplir con los requerimientos de Basilea III ya que Bruselas ha dado luz verde a las conversión de 34.000 millones de euros, que tampoco está nada mal.

Para comprender el alcance de esta medida que en los pocos medios de prensa en los que ha aparecido puede llevar a confusión, considerándola una medida adecuada e incuso razonable, cuando realmente es un nuevo escarnio del dinero público que posiblemente termine llevando a una nueva serie de recortes que reduzcan, si cabe, el famélico estado de bienestar de este nuestro país, España.

Lo primero que habría que determinar es la necesidad real, o forzada, de liquidez que necesita la banca española para regularizar su situación frente a la mala gestión de sus cuentas y los mínimos de capital exigidos por Basilea III, por encima del 10%, para evitar repetir una crisis similar a la de 2008.

Los cantidades para estabilizar el sistema financiero español fluctuaban entre las cifras que daba el gobierno, €44.000MM/€60.000MM, o las agencias crediticias que establecían unos márgenes más amplios en sus informe y que se movían entre los €60.000MM/€1000.000MM.

Estas cifras, al menos Moodys la modifico en 2012 informando que había unos €60.000MM de activos tóxicos más en el sistema financiero encubiertos contablemente. Esto me lleva a pensar que la cifra que realmente manejaban era de entorno a €160.000MM, aproximadamente un 15% del PIB.

Si bien este 15% sobre el PIB de España aparentemente es aceptada por todos los expertos, quizás habría que ponerla en entredicho a partir de un correo electrónico publicado en Wikileaks en agosto del 2012 y donde la inteligencia americana consideraba que 15% sobre el PIB sería la cifra mínima a tener presente, pero que la horquilla de ampliaba hasta el 30% del PIB, lo que hace que el total probable del rescate pudiera ser de €305.000MM.

Este cálculo máximo no sería nada improbable ya que se ha ocultado mucha información para intentar aparentar un menor impacto, del auténticamente real, además habría que sumar a este maquillaje contable, la pésima gestión por parte del gobierno de las cajas intervenidas y que ha provocado más pérdidas y por lo tanto mayor necesidad de capital para poder llegar al 10% de core que se le exige a la banca.

Además habría que añadir que en el correo se habla de manera abierta de la excelente situación del “otro 50% del sistema financiero español” que reducen tan sólo al Banco Santander, por lo que es de suponer que ante las aparentes excelentes relaciones entre la Inteligencia norteamericana y el Banco Santander, los que manejan provienen directamente de dicho banco y que estoy seguro completamente que conoce las cifras reales.

Tampoco hay que olvidar, que este cálculo se realiza en el verano de 2011, y que desde entonces, la banca española y sobre todo las Cajas han continuado gestionando de manera bastante deficiente sus entidades.

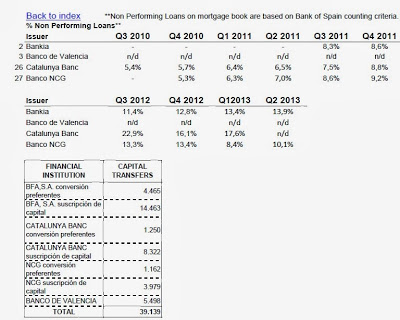

Pondré un ejemplo, Bankia, una vez recibido el rescate de la Unión Europea de 18.928 millones de euros y colocando en teoría sus activos tóxicos en el Banco Malo, redujo su tasa de morosidad en un 1,5%, quedándose en el 7,1%. A partir de ese momento, el primer trimestre de 2012, su nefasta gestión casi ha doblado su morosidad y en el segundo trimestre de 2013 había alcanzado el 13,9%, había conseguido aumentar la morosidad al doble.

Si hacemos un compendio con todas las cifras que conocemos y deducimos, en el año 2012, la banca española recibió de manera directa o indirecta como puedes comprobar en el artículo que escribí sobre el rescate financiero unos 200.000 millones de euros y si como se prevé el gobierno les asignará para 2014 los 34.000 millones de euros en Créditos Fiscales aprobados por Bruselas, aún necesitaría la banca otros €30.000MM/€40.000MM y creo que este es un cálculo conservador.

Ahora surge el problema, ¿de dónde va a sacar el gobierno español esos 40.000 millones de euros? La respuesta es, del dinero público.

Una vez respondida la primera pregunta, la siguiente sería ¿cómo? Bien para responder a esta pregunta habrá que desentrañar varias incógnitas, como, a para quien se han creado los créditos fiscales, qué diferencias existen entre los DTA y los Créditos Fiscales, que sucederá con el crédito de 100.000 millones de euros asignado a España, etc.

Mi posición sobre los destinatarios de los créditos fiscales es que no están pensados para rescatar nuevamente a las Cajas, sino destinar el dinero a la gran banca, como el Banco Santander, BBVA, Caixa Banc. La razón es sencilla, las Cajas siguen siendo un saco sin fondo, mientras que los grandes bancos al convertir parte de sus DTA en Créditos Fiscales, podrán alcanzar cómodamente el ratio mínimo de capital exigido por Basilea III.

Existen varias diferencias básicas entre los DTA y los Créditos Fiscales, la primera es que los DTA son deducibles en el impuesto de sociedades y afecta a la cuenta de ingresos y gastos bruta, mientras que los Créditos Fiscales se deducen de la base imponible.

La segunda diferencia, es que los DTA no cuentan como capital a efectos del ratio de capital, mientras que los Créditos Fiscales si cuentan.

Tercero, los DTA sino se realizan, ya que su característica principal es que es un futurible en el que la entidad dice que perderá x millones de euros, se deben compensar, mientras que los créditos fiscales convierten en dinero contante y sonante.

Carta diferencia, los DTA no conllevan ninguna clase de aval, mientras que los créditos fiscales están avalados por el Estado español y en caso de quiebra de la entidad, sería el Estado quien se tendría que hacer cargo de dichos Créditos Fiscales.

Como se puede ver, el Estado español, comandado por el actual gobierno, va avalar en 2014, 34.000 millones más de euros a la banca española y creo que a este aval puede ser llamado nuevo rescate de la banca, aunque encubierto.

Otra consecuencia de esta preclara política económica del actual gobierno es que supone un nuevo varapalo para los ingresos de la Hacienda Pública, ya que desaparecen de la base imponible de los bancos 34.000 millones de euros, con la correspondiente pérdida de ingresos a Hacienda. Si ya el pago medios real a Hacienda de los bancos españoles rondaba el 10%, ahora quedará reducido a la mínima expresión, por lo que España, para la banca española se convierte en un paraíso fiscal legalizado por el actual gobierno y bendecido por el FMI y la Comisión Europea.

Ahora que creo que ya hemos puesto las cosas en su sitio, en la última parte del artículo entraré en cuales son los posibles escenarios que se pueden dar en 2014 y cuales son las opciones para España y la Unión Europea.

Ante la restricción del plan de rescate del actual gobierno para la banca española de convertir el 100% de los DTA en Créditos Fiscales por parte de la Comisión Europea, surgen varios problemas, el primero es que tanto el gobierno español, como la propia Comisión sabe que de alguna manera habrá que inyectar unos 30.000 millones de euros más al sistema bancario español y fundamentalmente a las Cajas. ¿Qué soluciones hay?

Europa se encuentra entre la espada y la pared después de haber admitido que las medidas de austeridad aplicadas a países como España estaban provocando serios problemas de deflación que derivarían en una atonía económica y que por lo tanto habría que girar la política de austeridad hacia una política económica de estímulo, en definitiva, de aumento del gasto para reactivar la economía real.

Una opción, es prorrogar por un año el crédito abierto a España de 100.000 millones de euros y usarlo directamente para recapitalizar de nuevo a las entidades bancarias, de tal manera que no aumentase el déficit público, sino la deuda pública. La ventaja de esta formulada ya usada parcialmente, es que el impacto de los intereses es pequeño sobre el déficit público.

Si bien la opción de prorrogar el crédito había sido descartada por Bruselas, creo que en estos momentos estará encima de la mesa.

Además, la prorroga supone para el actual gobierno usar los fondos en función de sus propios intereses políticos. Me explico, esta opción le permite continuar a hasta las elecciones europeas con recortes suaves y después de las mismas, aprovechando el Mundial de fútbol puede nuevamente decretar otra tanda de fuertes recortes, dejándolas un año de margen para modificar su política de cara a las elecciones generales de 2016.

Si bien la prorroga resuelve el problema de liquidez de la banca, esto no resuelve el problema del aumento de ingresos por parte de la Hacienda Pública que le permita comenzar a estimular la economía real mediante la inversión y el gasto.

Por un lado los Créditos Fiscales suponen un varapalo a los ingresos fiscales, por otro lado el aumento de los intereses de la deuda hacen que el déficit público aumente. Entonces, ¿qué soluciones hay?

Voy plantear una vía que ya estudiaron varios bancos internacionales en plena crisis de la deuda soberana y consiste en renegociar parte de la deuda del Estado (incluyendo las nuevas emisiones). Esta renegociación supondría por un lado alargar el vencimiento de la deuda y por otro trasladar los intereses al día de vencimiento. Si bien para los ciudadanos españoles sería terrible ya que provocaría un endeudamiento “ad infinitum”, resolvería el problema en el corto plazo, permitiría aplicar los créditos fiscales y el rescate al mismo tiempo.

Por desgracia, aún le queda a la sociedad española un largo camino de sufrimiento y de destrucción de todos sus derechos básicos con el único fin de engordar las cuentas de la banca española, olvidando que el camino del crecimiento no se basa en una política económica financiera, sino en una política económica sobre la economía real.

Debemos tener meridianamente claro que los bancos son sólo meros medios para facilitar la economía y nunca son el fin en sí mismos.

Será necesario rescatar a la banca española en 2014

Economia Ciudadana

Creditos Fiscales, Activos Fiscales Diferidos, DTA, crédito exigible frente a la Administración tributaria, Agencia Tributaria

This hCard created with the hCard creator.